レジスターとは?どのようなものかを

簡単にご説明致します。

レジスターは一般的に、レジやレジスター、キャッシュレジスター、電子レジスタと呼ばれている物を指します。

日本語では金銭登録機とも呼ばれており、主に小売店や飲食店において、商品の販売額を計算、記録する機器となり、小売店内でこの機器が設置され、代金を支払う場所も「レジ」と言われております。

本体とともに、売上金を保管するドロアと呼ばれる引き出しが一体になっているのも特徴です。

現在、レジスターは多様化をしており、

色々なタイプの物が販売されておりますが、

レジスターは大きく分けて2種類に分ける事が出来ます。

\レジスターの選び方①/レジスターには大きく分けて2種類

物販向けと飲食店向けの違いは?

物販店向けのレジスターは主に部門ボタンで売上を上げる方法となり、[金額]→[部門ボタン]を押して売上を打ちます。

飲食店向けのレジスターはワンタッチキーというボタンが搭載しており、ここに単品の商品を登録する事により、押すだけで商品名と金額が自動的に印字及び売上を上げる事ができます。

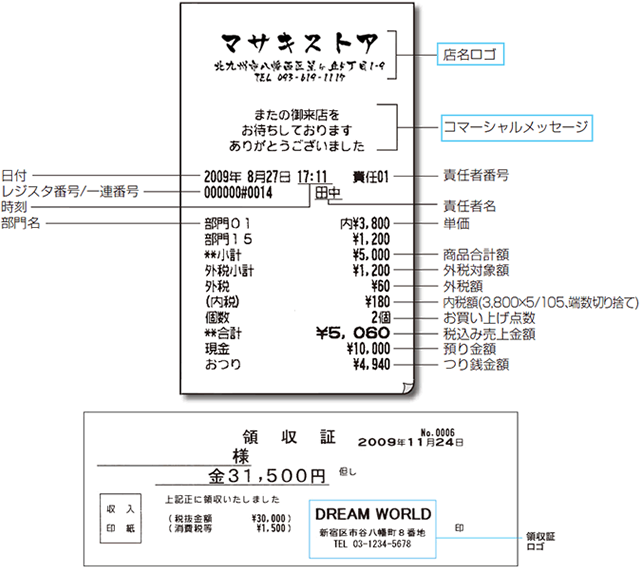

\レジスターの選び方②/レジスターに名前の印字

現在では殆どのレジスターで印字が可能となっているレシートにお店の名前の印字が出来る様になっております。領収書発行時にもお店の名前が印字出来る様になっております。

※販売価格が2万円以上のレジスターでは殆どが印字可能となっております。

シャープレジスター印字例

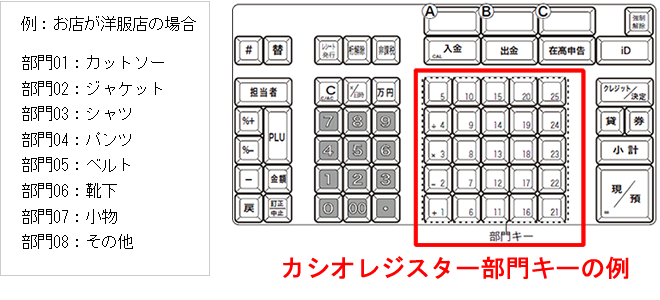

\レジスターの選び方③/部門登録数

部門とは?部門とは一般的にはお店の商品区分となります。

上記の部門を分けることにより、レジで打った際にレシートに部門の名称が印字されるようになります。

また、一日の精算時に部門別で売上がわかります。

\レジスターの選び方④/商品登録数

PLUとJAN

レジスターでは普段聞きなれないPLUとかJANという専門の用語がございます。

PLUとは?

PLUはバーコードを使用しないで商品を登録する際に使用します。

番号で登録を行う為、1番から順番に登録をします。

飲食店向けのレジスターはこちらを主に使用します。

下記はフラットキーのPLU番号の配列図となります。

登録した商品を押すだけで、金額と商品名が印字され売上を上げる事ができます。

また、物販向けのレジスターでも使用する事が可能となっており、

フラットキーが無いので[登録した番号]→[PLUボタン]を押して売上を上げる方法となります。

登録した商品が多い場合には、レジの横等に番号表などを作成して確認を行いながら売上を打つ必要性がございます。

JANとは?

JANとは一般的にバーコードの意味となります。

コンビニやスーパーなどでピッピッと読ませているアレです。

商品数が多い場合には、バーコードで売上打った方が早いのも利点で、更に単品の売上管理を行いやすくなります。

バーコードには種類が多数あります。

一部の例を下記に記載を行っております。

\レジスターの選び方⑤/パソコンとの連動

\レジスターの選び方⑥/その他のシステム管理

在庫管理

在庫管理を行う場合には、通常レジスター側では行えない為、パソコン側にて行う必要性がございます。

パソコン側で仕入れを打ち、レジスター側で売れた数量等の情報をパソコンに取り込み差し引きで現在の在庫数を出すようにするのが一般的なシステムとなります。

在庫管理が対応したレジスターは一部のレジスターしかございませんので、ご相談下さい。

顧客管理

ポイントカードを利用して行う管理システム。

レジスターと接続して使用するタイプか接続しないで使用するタイプがございます。

安価に導入するには、接続しない方式となり、接続できるタイプはレジスターが限定されるため、ご相談をお願い致します。

軽減税率(複数税率)について

| 1989年4月 | 消費税3% |

|---|---|

| 1997年4月 | 消費税5% |

| 2004年4月 | 総額表示義務化(税込表示) |

| 2013年6月 | 消費税転嫁対策特別措置法 |

| 2014年4月 | 消費税8% |

| 2019年10月 | 軽減税率10%・8% |

| 2021年3月31日 | 消費税転嫁対策特別措置法終了予定 |

2019年10月1日より軽減税率(複数税率8%・10%)の複数税率が導入予定となっております。

これにより、飲食料品や新聞等々販売の飲食店での持ち帰り・テイクアウトと雑貨・店内飲食・酒類等々との税率が異なる様になっております。

レジスターやPOSレジも同様に対応を行わないと正しい販売が行えません。

今後の予定では、2021年3月31日で消費税転嫁対策特別措置法も終了致しまして、完全に総額表示に対応する必要性もございます。

2023年10月1日よりインボイス制度(適格請求書等保存方式)の本格実施もございます。

対象外品目8%

対象外品目10%

レジスターやPOSレジ等におきましても、複数税率にてレシートの印字を行う必要がございます。

マサキストアではこの複数税率に対応した設定を行いまして出荷をしております。

(※機種やお客様の仕様により印字内容は変更となる場合がございます)

実際のレシートの印字はどうしたらよいのか?

マサキストアが実際のお店だとして、具体例を出して説明を致します。

AとBのパターンのレシートがあります。さて、どちらが軽減税率(複数税率)に対応しているのでしょうか?

何故Bがダメなのでしょうか?

レシートに必ず印字が必要な内容がございます。それを分かりやすく色付けをしております。

赤文字

- 1.軽減税率の商品には[※や軽]等の判別が可能なマークを必ず印字する事(判別が可能であればマーク等は何でも良い)

- 2.10%と8%の複数税率の計算印字が必ずある事実際には10%内税・10%外税・8%内税・8%外税・非課税の5つの税項目の対応が可能で、尚且つ各税対象商品を売上を行った場合に、必ず取引内容をレジスターにて印字する様にしなければなりません。

- 3.マークに対して軽減税率が適用される旨の記載がある事レシートの一番下の部分にどのマークが軽減税率対象なのか記載が必要。

青文字

部門01や部門03等々の印字であるため、レシートの取引内容が不明となっております。

八百屋の場合は「大根」「ほうれん草」「ピーマン」や「野菜」「食品」「果物」等々の印字内容であれば、レシートに印字された商品の内容がわかります。

部門01やその他という記載では、消費税法の記載事項を満たしておりません。

※レシートに印字される部門名称や商品名称は必ず商品名等を印字する必要性がございます。

2021年10月1日よりインボイス制度の番号登録の開始が行われる予定です。

登録後、課税事業者に割り振られる「登録番号」をレシートに印字する必要が出てきます。

これは、レシートに限らず、納品書や請求書等にも印字が必要になります。

また、軽減税率に引き続き、商品や製品ごとに細かい事柄が記載されたレシートが必要となります。

それは、数量・単価・税率・税額・合計金額・適用税率の他・登録番号となります。

実際の印字例となります。

(レシートを領収証として使用するパターン)

(2019年8月段階。変更があり次第更新致します。)

ドラックストア・薬局様などでセルフメディケーション税制に対応する場合には更に印字項目が必要となります。

※軽減税率・インボイス制度・セルフメディケーションの3つに対応を行う必要性がございます。

対応機種等につきましてはご相談下さいませ。

消費税転嫁対策特別措置法(価格表示の特例)が終了したら店舗の対応は?2021年3月31日終了予定

※消費税転嫁対策特別措置法(価格表示の特例)が終了した場合、店舗内のプライスカードやメニュー等全ての価格表示に影響します。

レジスターの設定も同様に影響してきます。

総額表示方式(2004年4月)で店舗の値札や広告等で消費税額を含めた総額表示(税込表示・内税表示)を行う事が義務付けられました。

この際に殆どの店舗ではレジスターの計算方式を内税で行う様になりました。

2014年の消費税8%にて増税に伴う経過措置として消費税転嫁対策特別措置法が施行されました。

この消費税転嫁対策特別措置法に【価格表示の特例】の内容が含まれております。

【価格表示の特例】

全ての事業者が対象になります。

表示価格が税込み価格と誤認されないための措置をとれば、税抜価格の表示を行っても良いという特例です。

値札・メニュー・チラシ・広告・店舗内全ての価格表示などにおいて、「○○○円(税抜き)」「○○○円+税」のように、税抜価格を表示して良いことになります。

また、税抜価格を大きな文字で強調し、その下などに()などをつけて税込価格を小さめに表示するといった、税抜価格の強調表示も認められます。

これにより延長を含め、2013年10月1日~2021年3月31日までの間、消費税額を含めた総額表示は「義務」から「任意」へ緩和された事で、殆どの店舗では、2004年4月以前の外税方式(税抜表示・税別表示)に逆戻りになっている状態です。

今までの流れを遡ってご説明を致します。

①店舗の価格表示について

総額表示方式(2004年4月)で店舗の値札や広告等の表示義務がございました。

2014年の消費税8%にて店舗の業務負担が大きい為、価格の表示に関する消費税転嫁対策特別措置法が施行されました。

| 1989年4月 | 消費税3% |

|---|---|

| 1997年4月 | 消費税5% |

| 2004年4月 | 総額表示義務化(税込表示) |

| 2013年6月 | 消費税転嫁対策特別措置法 |

| 2014年4月 | 消費税8% |

| 2019年10月 | 軽減税率10%・8% |

| 2021年3月31日 | 消費税転嫁対策特別措置法終了予定 |

※消費税転嫁対策特別措置法:「消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法」

2014年4月消費税8%に対応を行う為には、下記の必要性がございました。

【問題点】

総額表示(税込)対応:プライスカードやメニュー等の変更とレジスターの価格変更を2013年3月31日営業終了後に4月1日の営業前まで全て行わないといけない。

【結果】

殆どの店舗が対応できない

【対策】

費税転嫁対策特別措置法を利用して、事前準備が行いやすい様に2013年3月31日より数カ月前に外税のレジスターを導入。

5%⇒8%に税率のみ変更するだけで対応出来るように行った。

今後、税率UPが来ても税率変更のみで対応出来る様にした。

【現在】

この流れで、現店舗でも、外税表示+レジスター外税設定が大半を占めております。

また、2019年10月の軽減税率でも同様の流れになっております。

(総額表示の例)

- 〇〇〇円(税込)

- 〇〇〇円(税抜価格〇〇〇円)

- 〇〇〇円(うち消費税額等〇〇〇円)

- 〇〇〇円(税抜価格〇〇〇円、消費税額等〇〇〇円)

(禁止例)

- ○○○円(税抜き)

- ○○○円(税抜価格)

- ○○○円(税別)

- ○○○円(税別価格)

- ○○○円+税

- ○○○円+消費税

上記、禁止例が消費税転嫁対策特別措置法にて2021年3月31日まで認められております。

※2019年8月現在

(総額表示義務の緩和の内容)

- ・消費税率の引上げに際し、価格が税込価格であると誤認されないための措置を講じてれば、税込価格を表示することを要しない。

- ・上記の場合でも、できるだけ速やかに、税込価格を表示するよう努めなければならない。

- ・税込価格と税抜価格をあわせて表示する場合で、税込価格が明瞭に表示されているときは、景品表示法の不当表示の規定は適用しない。

②店舗の値札・広告等の総額表示(税込)価格とレジスターの計算方式

店舗内で総額表示を行い、レジスターでは外税にて計算させる方法についてです。

172円(8%税込)表示にて販売を行っている商品を2個販売した場合

A計算方式

『レジスター:内税計算』

「税込価格」を基に計算:172円×2個=344円

B計算方式

『レジスター:外税計算』端数切捨て

「税抜価格」を基に計算:160円×2個×1.08=345円

※合計後に消費税計算

C計算方式

『レジスター:外税計算』端数切捨て

「税抜価格」を基に計算:(160円×1.08=172)+(160円×1.08=172)=344円

※単品1個に対して消費税計算後、合計金額を計算

現在、流通しているレジスターはAとBの計算方式しか対応しておらず、Cの計算方式が可能なレジスターが現在開発されておりません。

2021年4月1日以降はレジスターも全てAの内税計算方式に切り替える必要性がございます。

③消費税転嫁対策特別措置法が終了まで対応内容

- ・店舗の価格表示を全て総額表示にする

- ・レジスターの販売方式を全て内税にする

- ・Cタイプのレジスターに買い替えをする(まだ開発されてない)

※消費税転嫁対策特別措置法が延長されれば、外税のまま対応可能

2019年10月1日以降にレジスターを導入する予定の店舗では、

総額表示に対応した内税計算方式にてレジスターの設定をおすすめ致します。

インボイス制度について

インボイス制度の仕組み

軽減税率に対応する新しい経理方式の事をインボイス方式と言います。

インボイス制度は、消費税の納税義務を負う課税業者に対して「インボイス」の発行及びその副本の保存が義務づけられる様になります。

これが「適格請求書等保存方式」となります。

2023年10月1日からインボイス制度の本格実施以降に、消費税の仕入税額控除を受けるには新設される適格請求書発行業者が交付した「適格請求書」または「適格簡易請求書」が必要となります。

適格請求書とは「売り手が買い手に対して正確な適用税率や消費税額等を伝えるための書類」です。

これにより、消費税の仕入税額控除の内容が変更となり、請求書等の様式も変更となっていきます。

[消費税の課税事業者の条件]

現行の制度では、基準期間の課税売上高が1,000万円超の事業者(課税事業者)となっております。

1,000万円以下の事業者は、消費税の納税が免除(免除事業者)されております。

その為、1,000万円以下の事業者は、消費者等から徴収している消費税は店舗の売り上げとして手元に残すことが出来るようになっております。

[軽減税率施行以後の仕入税額控除の新しい経理方式]

インボイス方式を理解する為に、軽減税率が無い状態で消費税10%外税のみで経理方式をおさらいしてみます。

例題を用いてご説明を致します。

マサキストアが1,000円で販売しているDVDがあります。

DVDを販売するには消費税10%を含めた1,100円をお客様よりお支払い頂きます。

それではマサキストアはお客様から支払いを頂いた(預かった)消費税100円を納税するのでしょうか?

実際には100円を納税はしません。

何故ならば、DVDを仕入れた際に、仕入先に同じく消費税10%を支払っているからです。

そのためDVDを700円で仕入を行っていた場合、仕入で払った消費税を差し引いた価格を納税すれば良いことになり、仕入れ控除が発生します。

しかし軽減税率導入後は品目によって税率(8%・10%)が異なるため、この仕入れ控除にも細かい書き込みが必要になってきます。

そこで導入されるのがインボイス方式、これは軽減税率導入以降で必要になる仕入れ控除のための新しい経理方式になります。

例題として、マサキストアでは消費税率10%の商品と消費税率8%の商品を仕入れ・販売しております。

消費税率8%の仕入商品は、消費税率店内飲食10%とテイクアウト消費税率8%で販売をしております。この際の仕入れ控除計算はどの様になるのでしょうか?

加工品や食品製造を行い、直接販売を行っている事業者は更に複雑になる場合がございます。

[不正を防ぎ、追跡調査も可能になります。]

上記マサキストアで消費税率10%のみで販売していた場合には、納税控除は消費税額が一律のため簡単にできました。

軽減税率導入後は、商品や販売形態によって税率が違ってくるため、不正や記載ミスが発生する恐れがあります。

これらを防ぐために用いられるのがインボイス方式で軽減税率が実施されているEU諸国では既に採用されています。

インボイス制度での「適格請求書」は、商品毎に細かい内容が記載された請求書等と思って頂ければ大丈夫です。

記載内容は、[数量・単価・税率・税額・合計金額・適用税率の他、課税事業者に割り振られる登録番号]などです。

[インボイス制度で取引内容が明確になります。]

例えば販売時は消費税8%で販売を行って、仕入れは10%扱いにすることで、納税額を少なくしてごまかすといった不正はできないでしょう。また、2021年10月1日より開始予定の登録番号によって複数税率・税額の確認や仕入・販売者の確認を追跡調査することも容易になってきます。

課税事業者で無い場合には、消費税を請求することは難しくなります。

分からない・面倒だからインボイス制度を無視すればいいかと言えば、そうでは全くありません。

仕入側の事業者はインボイス制度に基づかない内容(適格請求書)以外で仕入を行った場合、仕入税額控除が認められなくなります。

なので、必ず販売側・仕入側の双方についても、インボイス制度に対応した内容(適格請求書等)を求めることになります。

レジスターのレシートや領収書や納品書等々の取引記録も仕入税額控除を受ける為には、インボイス制度に適用した明細書が必要となります。

(商品の数量・単価・税率・税額・合計金額・適用税率の他、課税事業者に割り振られる登録番号)

この事により2023年10月1日より開始されるインボイス制度本格実施までには、レジスターでは、単品(商品)一品一品の販売管理を整備する事をお勧め致します。

まとめ、課税事業者の登録を行い、仕入側も販売側も複数税率に対応した詳細な経理対応(適格請求書等)を行わないと、仕入税額控除が一切認められなくなるという事です。

何にも対応していないと、、、自社や仕入先、販売先、その先のお客様までも大変困りますよね^^;

管轄の税務署や税理士さん等に是非、相談・確認してみて下さい。